Основные финансовые и операционные результаты за первый квартал 2022 года

· Количество заказов продемонстрировало уверенный рост на уровне 173% год к году и составило 93,0 млн по сравнению с 34,1 млн в 1 квартале 2021 года, что обусловлено расширением клиентской базы и более высоким уровнем вовлеченности пользователей.· Оборот от продаж (GMV) включая услуги вырос до 177,5 млрд рублей в 1 квартале 2022 года, увеличившись на 139% в годовом сопоставлении по сравнению с 74,2 млрд рублей в 1 квартале 2021 года, что обусловлено активным ростом заказов.

· Количество активных покупателей выросло на 79% год к году и составило 28,7 млн на 31 марта 2022 года по сравнению с 16,0 млн на 31 марта 2021 года. Ozon продемонстрировал улучшение когортных показателей: в 1 квартале 2022 года частотность заказов клиентов Ozon выросла на 66% год к году до 9,8 заказов по сравнению с 5,9 заказами по итогам первого квартала 2021 года. Увеличение частотности заказов свидетельствует о росте лояльности и вовлеченности пользователей.

· В 1 квартале 2022 года количество активных продавцов на платформе составило более 120 000, увеличившись почти в 3,5 раза по сравнению с первым кварталом 2021 года. Ozon предоставляет продавцам доступ к уникальной аудитории в 28,7 млн активных пользователей, широкий спектр услуг в сфере фулфилмента и доставки, полноценный ассортимент инструментов для исследования рынка и бизнес-аналитики, рекламные решения и финансовые сервисы — все эти факторы способствуют увеличению базы продавцов.

· По итогам первого квартала 2022 года ассортимент Ozon увеличился более чем в 5 раз в годовом сопоставлении и составил 100 млн товарных наименований по сравнению с 19 млн в 1 квартале 2021 года. Рост ассортимента обусловлен значительным увеличением базы продавцов маркетплейса и оптимизацией процесса создания контента.

· За первый квартал 2022 года доля маркетплейса от общего GMV вкл. услуги достигла 70,4% по сравнению с 58,4% в 1 квартале 2021 года, что связано с увеличением количества продавцов более чем втрое в годовом сопоставлении и расширением ассортимента.

· Общая выручка продемонстрировала рост на уровне 90% год к году и составила 63,6 млрд рублей в 1 квартале 2022 года по сравнению с 33,4 млрд рублей в 1 квартале 2021 года. Это обусловлено значительным ростом GMV, стабильной динамикой прямых продаж, а также ростом выручки от реализации услуг на фоне повышения комиссий на маркетплейсе и доходов от рекламы.

· Скорректированный показатель EBITDA составил минус 8,9 млрд рублей. Таким образом, отношение скорректированной EBITDA к GMV вкл. услуги составило минус 5,0% по сравнению с минус 9,0% в 4 квартале 2021 года и минус 6,5% в 1 квартале 2021 года. Отношение скорректированной EBITDA к GMV вкл. услуги значительно улучшилось на фоне увеличения доли валовой прибыли от GMV вкл. услуги и повышения эффективности операционных расходов за счет масштабирования.

· Чистые денежные средства, использованные в операционной деятельности, составили 29 767 млн рублей в 1 квартале 2022 года по сравнению с 12 118 млн рублей в 1 квартале 2021 года. Свободный денежный поток составил минус 46 919 млн рублей в 1 квартале 2022 года по сравнению с минус 14 753 млн рублей в 1 квартале 2021 года, в основном за счет того, что Компания ускорила приобретение оборудования, включая информационно-технологическое оборудование и складскую технику, для обеспечения бесперебойных поставок.

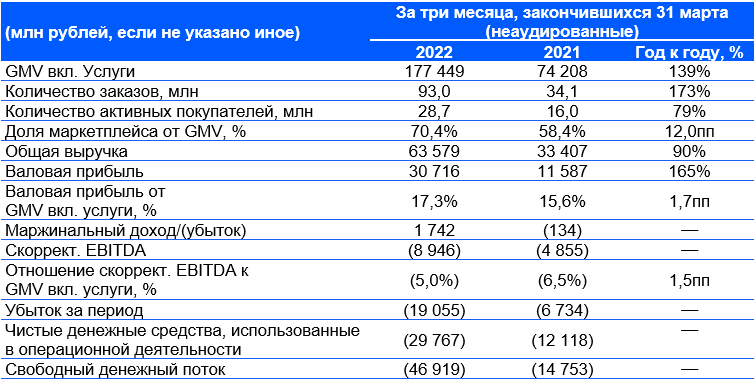

Резюме: Ключевые операционные и финансовые показатели

В таблице ниже представлены ключевые операционные и финансовые показатели за квартал, закончившийся 31 марта 2022 года. Квартальные результаты за три месяца, закончившихся 31 марта 2022 года и 31 марта 2021 года, не были проверены аудиторами Компании. Неаудированные квартальные результаты приведены с учетом всех стандартных поправок, которые мы считаем необходимыми для достоверного отображения представленной информации.

Обращаем внимание, что скорректированная EBITDA и свободный денежный поток не являются финансовыми показателями МСФО. Определение таких показателей, не относящихся к МСФО, описание ограничений на их использование, а также сверка показателей, не относящихся к МСФО, с соответствующими показателями МСФО приведены в разделе "Предоставление финансовой и иной информации" данного пресс-релиза. Определения операционных показателей, таких как GMV вкл. услуги, валовая прибыль, количество заказов, количество активных покупателей, количество активных продавцов и доля маркетплейса от GMV смотрите в разделе "Прочие ключевые операционные показатели" данного пресс-релиза.

Операционные и финансовые результаты Ozon

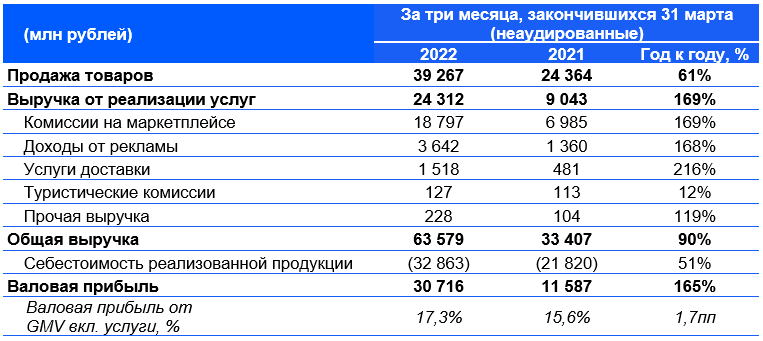

В таблице ниже представлены финансовые показатели за квартал, закончившийся 31 марта 2022 года. Квартальные результаты за три месяца, закончившихся 31 марта 2022 года и 31 марта 2021 года, не были проверены аудиторами Компании. Неаудированные квартальные результаты приведены с учетом всех стандартных поправок, которые мы считаем необходимыми для достоверного отображения представленной информации.

Выручка

Совокупная выручка Ozon выросла на 90% год к году и составила 63,6 млрд рублей в 1 квартале 2022 года по сравнению с 33,4 млрд рублей в 1 квартале 2021 года. Такой рост связан с увеличением объемов продажи товаров на 61% и повышением выручки от реализации услуг на 169%, что обусловлено ростом выручки от комиссий на маркетплейсе и доходов от рекламы.

Продажа товаров

В 1 квартале 2022 года объемы продажи товаров увеличились на 61% в годовом сопоставлении до 39,3 млрд рублей по сравнению с 24,4 млрд рублей в 1 квартале 2021 года, что обусловлено ростом числа активных покупателей до 28,7 млн человек и увеличением частоты покупок.

Выручка от реализации услуг

В 1 квартале 2022 года выручка Ozon от реализации услуг выросла на 169% в годовом сопоставлении и составила 24,3 млрд рублей по сравнению с 9,0 млрд рублей в 1 квартале 2021 года, что обусловлено ростом доходов от рекламы и комиссий на маркетплейсе Ozon на фоне значительного увеличения объемов заказов и базы продавцов.

Комиссии на маркетплейсе

В 1 квартале 2022 года выручка от комиссий на маркетплейсе выросла на 169% год к году до 18,8 млрд рублей по сравнению с 7,0 млрд рублей в 1 квартале 2021 года, что обусловлено стабильным ростом GMV, увеличением доли маркетплейса, значительным ростом количества заказов и увеличением базы продавцов приблизительно в 3,5 раза.

Доходы от рекламы

В 1 квартале 2022 года доходы от рекламы достигли 3,6 млрд рублей по сравнению с 1,4 млрд рублей в 1 квартале 2021 года, увеличившись на 168% год к году на фоне развития и роста популярности рекламных услуг: Ozon расширил ассортимент рекламных инструментов для своих продавцов, в результате чего продавцы стали значительно активнее использовать рекламные инструменты.

Себестоимость реализованной продукции

Себестоимость реализованной продукции в 1 квартале 2022 года увеличилась на 51% год к году. Такая тенденция связана с ростом прямых продаж на фоне увеличения базы покупателей и ростом частотности заказов, способствующим увеличению их совокупных объемов.

Валовая прибыль

Валовая прибыль в 1 квартале 2022 года увеличилась на 165% год к году, опередив рост GMV на уровне 139%, и достигла 30,7 млрд рублей по сравнению с 11,6 млрд рублей в 1 квартале 2021 года. Рост валовой прибыли связан в основном с увеличением объемов заказов и выручки от продажи товаров. Валовая прибыль в процентах от GMV вкл. услуги увеличилась на 1,7 пп с 15,6% в 1 квартале 2021 года до 17,3% в 1 квартале 2022 года, что в основном связано с изменениями в структуре комиссии маркетплейса.

Маржинальный доход/(убыток)

Маржинальный доход составил 1 742 млн рублей в 1 квартале 2022 года по сравнению с убытком в 134 млн рублей в 1 квартале 2021 года на фоне повышения валовой прибыли.

[1] В 1 квартале 2022 года мы пересмотрели свой подход к представлению информации о расходах, связанных с поддержанием контента на платформе маркетплейса, что привело к пересчету данных за первый квартал 2021 года и соответствующему переносу суммы в 150 млн рублей из категории расходов на продажи и маркетинг в расходы на технологии и контент по сравнению с информацией, представленной в отчетности в 2021 году.

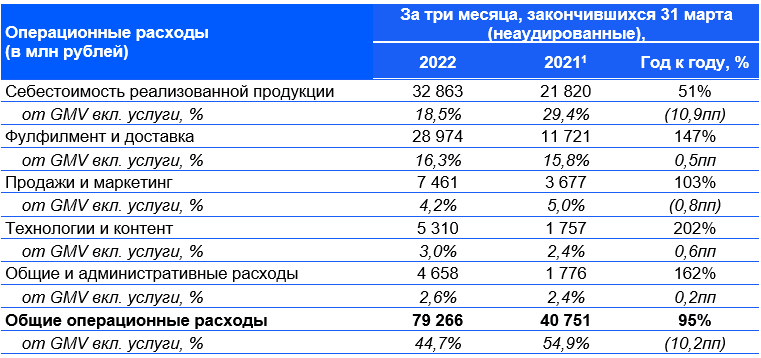

Операционные расходы

Операционные расходы Компании увеличились на 95% в годовом сопоставлении за первый квартал 2022 года по сравнению с первым кварталом 2021 года в связи с ростом объемов заказов, расширением инфраструктуры и инвестициями в продукцию и поиск сотрудников в период со второго квартала 2021 года по конец 2021 года. Отношение операционных расходов к GMV вкл. услуги значительно снизилось и составило минус 44,7% в 1 квартале 2022 года по сравнению с минус 54,9% в 1 квартале 2021 года. Юнит-экономика в расчете на заказ продемонстрировала значительное улучшение в годовом и квартальном сопоставлении за счет операционного рычага и масштабирования.

Фулфилмент и доставка

Рост расходов на фулфилмент и доставку на 147% год к году в 1 квартале 2022 года вызван увеличением количества заказов, обрабатываемых в рамках инфраструктуры Ozon, и временным давлением на расходы, связанным с эффектом постепенного ввода в эксплуатацию новых складских помещений. Эти тенденции также нашли отражение в росте доли расходов на фулфилмент и доставку от GMV вкл. услуги на 0,5 пп с 15,8% в 1 квартале 2021 года до 16,3% в 1 квартале 2022 года. При этом по сравнению с предыдущим кварталом данный показатель снизился: с 17,8% в 4 квартале 2021 года до 16,3% в 1 квартале 2022 года, что обусловлено активными действиями Ozon по оптимизации расходов и повышением эффективности использования новых фулфилмент-центров.

Продажи и маркетинг

Расходы на продажи и маркетинг увеличились на 103% год к году в 1 квартале 2022 года. Доля расходов на продажи и маркетинг от GMV вкл. услуги снизилась на 0,8 пп до 4,2% по сравнению с 5,0% в 1 квартале 2021 года благодаря оптимизации маркетинговых расходов в целях повышения эффективности.

Технологии и контент

Увеличение расходов на технологии и контент на 202% год к году в 1 квартале 2022 года связано с продолжающимися инвестициями в привлечение IT-персонала и разработку продукции. Отношение расходов на технологии и контент к GMV вкл. услуги увеличилось на 0,6 пп до 3,0% в 1 квартале 2022 года по сравнению с 2,4% в 1 квартале 2021 года.

Общие и административные расходы

В 1 квартале 2022 года общие и административные расходы увеличились на 162% год к году по сравнению с 1 кварталом 2021 года на фоне повышения расходов на персонал, что в основном связано с привлечением новых сотрудников в целях развития платформы (эта тенденция ускорилась в период со второго квартала 2021 года по конец 2021 года). Отношение общих и административных расходов к GMV вкл. услуги увеличилось на 0,2 пп до 2,6% в 1 квартале 2022 года по сравнению с 2,4% в 1 квартале 2021 года, но снизилось по сравнению с 2,7% в 4 квартале 2021 года на фоне активной работы Компании по оптимизации расходов.

Скоррект. EBITDA

В 1 квартале 2022 года скорректированный показатель EBITDA составил минус 8,9 млрд рублей. Таким образом, отношение скорректированной EBITDA к GMV вкл. услуги составило минус 5,0% по сравнению с минус 6,5% в 1 квартале 2021 года и минус 9,0% в 4 квартале 2021 года. Отношение скоррект. EBITDA к GMV включая услуги улучшилось в годовом и квартальном сопоставлении благодаря воздействию операционного рычага, преимуществам масштабирования, повышению рентабельности по валовой прибыли, а также продолжающейся работе по оптимизации контроля над расходами.

Процентные расходы

В 1 квартале 2022 года процентные расходы составили 2 416 млн рублей по сравнению с 914 млн рублей в 1 квартале 2021 года, что обусловлено увеличением непогашенных займов и повышением обязательств по аренде.

Процентные доходы

Процентные доходы Ozon в 1 квартале 2022 года составили 994 млн рублей по сравнению с 212 млн рублей в 1 квартале 2021 года за счет увеличения депозитов.

Чистая прибыль от курсовых разниц

Прибыль от курсовых разниц в 1 квартале 2022 года составила 6 422 млн рублей по сравнению с прибылью в размере 1 791 млн рублей в 1 квартале 2021 года, что связано с изменениями валютных резервов и колебаниями обменного курса доллара США.

Доход по налогу на прибыль

Доход по налогу на прибыль в 1 квартале 2022 года составил 361 млн рублей, по сравнению с расходами в 56 млн рублей в 1 квартале 2021 года.

Убыток за период

В 1 квартале 2022 года убыток за период составил 19 055 млн рублей по сравнению с убытком в размере 6 734 млн рублей в 1 квартале 2021 года, что стало результатом повышения операционных убытков, роста процентных расходов, а также негативного воздействия пересчета конвертируемых облигаций, частично компенсированного прибылью от курсовых разниц.

Количество размещенных акций

Общее количество размещенных и находящихся в обращении акций на 31 марта 2022 года составило 216 413 735 (включая 216 413 733 обыкновенных акций и две акции класса А).

Вознаграждение долевыми инструментами

Расходы на вознаграждение долевыми инструментами в 1 квартале 2022 года составили 2 729 млн рублей по сравнению с 750 млн рублей в 1 квартале 2021 года, в частности за счет роста числа сотрудников, выкупающих акции в рамках программы участия в прибылях.

Чистые денежные средства, использованные в операционной деятельности

Чистые денежные средства, использованные в операционной деятельности, составили 29 767 млн рублей в первом квартале 2022 года по сравнению с 12 118 млн рублей в первом квартале 2021 года. Такая тенденция обусловлена ростом оттока денежных средств на фоне повышения торговой задолженности и операционных расходов.

Оборотный капитал

Оборотный капитал Компании состоит преимущественно из торговой и прочей кредиторской задолженности, а также из товарно-материальных запасов. Наша кредиторская задолженность состоит в основном из торговой задолженности за продукцию, приобретенную у поставщиков, и задолженности перед сторонними продавцами на маркетплейсе Ozon. На 31 марта 2022 года сумма кредиторской задолженности составила 63 743 млн рублей по сравнению с 89 273 млн рублей на 31 декабря 2021 года, что отражает фактор сезонности в бизнесе.

Товарно-материальные запасы Компании в основном представлены товарами, предназначенными для перепродажи, а также товарами, находящимися в процессе транспортировки и реализуемыми в рамках прямых продаж. На 31 марта 2022 года стоимость товарно-материальных запасов Ozon составила 23 541 млн рублей по сравнению с 26 362 млн рублей на 31 декабря 2021 года.

Капитальные затраты

Капитальные затраты Компании в 1 квартале 2022 года составили 15 415 млн рублей по сравнению с 1 955 млн рублей в 1 квартале 2021 года. Затраты включают в себя расходы на приобретение оборудования для фулфилмент-центров, компьютерного оборудования и прочих аппаратных средств.

Свободный денежный поток

Свободный денежный поток составил минус 46 919 млн рублей в 1 квартале 2022 года по сравнению с минус 14 753 млн рублей в 1 квартале 2021 года, что обусловлено повышением оттока денежных средств в связи с оплатой торговой кредиторской задолженности, повышением операционных расходов, а также ускорением приобретения информационно-технологического оборудования, складской техники и прочего оборудования для обеспечения бесперебойных поставок.

Конвертируемые облигации

В результате приостановки размещения ADS на бирже Nasdaq после закрытия торгов 8 марта 2022 года произошло "Событие Делистинга" по Облигациям. Таким образом, держатели Облигаций получили право потребовать от Компании выкупить их Облигации по номинальной стоимости вместе с начисленными процентами на дату погашения, которая наступает 31 мая 2022 года. В соответствии с этим, Компания пересмотрела график денежных потоков, обеспечивающих амортизированную стоимость Облигаций, чтобы учесть изменение срока погашения. Такой пересмотр показателей привел к пересчету обязательств по конвертируемым Облигациям, в результате чего пересмотренная балансовая стоимость была перенесена в категорию краткосрочных займов. В результате сумма в размере 8 567 млн рублей была включена в неоперационные расходы. Дополнительную информацию о Событии Делистинга см. в пресс-релизе Компании от 9 марта 2022 года.

Обязательства по аренде

Группой заключены договоры на аренду офисных помещений, фулфилмент-центров и сортировочных центров, транспортных средств и пунктов выдачи заказов. Рост активов в форме права пользования и обязательств по аренде на 31 марта 2022 года по сравнению с 31 декабря 2021 года в основном связан с учетом активов в форме права пользования в размере 12 943 млн рублей и обязательств по аренде в размере 12 494 млн рублей в результате заключения новых договоров аренды, а также изменения условий существующих договоров аренды в течение указанного периода. На 31 марта 2022 года обязательства по аренде составили 52 832 млн рублей.

Денежные средства и их эквиваленты

На 31 марта 2022 года общая сумма денежных средств, их эквивалентов и краткосрочных банковских вкладов Компании составила 92 461 млн рублей по сравнению с 125 991 млн рублей на 31 декабря 2021 года.

Риски и факторы неопределенности, связанные с текущей ситуацией

Санкции, введенные рядом стран в отношении России и российских граждан в связи с продолжающимся геополитическим кризисом вокруг Украины, а также регулирующие меры, принятые правительством России в ответ, оказывают значительное, а во многих случаях беспрецедентное влияние на компании, работающие в России. В ответ на геополитический кризис вокруг Украины Соединенные Штаты, Европейский союз, Великобритания и другие страны ввели жесткие санкции в отношении российских финансовых учреждений, включая запрет на операции с Банком России, блокировку активов и отключение некоторых российских банков от SWIFT, санкции в отношении российских бизнесменов и их активов, компаний нефтяной и военно-промышленной отрасли и прочих государственных предприятий, а также импортные и экспортные ограничения. В ответ Россия признала ряд стран, включая все страны Европейского союза, США и Великобританию "недружественными" и ввела в связи с их действиями ряд экономических мер, включая меры, направленные на обеспечение финансовой стабильности в России.

Поскольку возможные глобальные и экономические последствия геополитического кризиса вокруг Украины развиваются быстро, непредсказуемо и вне контроля Группы, сложно точно предсказать все последствия введенных санкций и мер, принятых российским правительством в ответ на такие санкции.

Санкции, введенные Соединенными Штатами, Европейским союзом и Великобританией оказали и, вероятно, продолжат оказывать существенное негативное влияние на наш бизнес, финансовое положение и результаты операций, а также на стоимость и торговлю ADS. Мы также можем столкнуться с большими трудностями при привлечении капитала в будущем, что потенциально может снизить уровень будущих инвестиций в расширение инфраструктуры и операционной деятельности. Мы также не можем гарантировать, что любое дальнейшее усиление санкций или эскалация ситуации в Украине в целом не окажет существенного влияния на наш бизнес, финансовое положение или результаты деятельности. Введенные санкции в связи с продолжающимся геополитическим кризисом вокруг Украины и их влиянием на российскую экономику могут помешать нам достичь наших финансовых, операционных и стратегических целей, в том числе описанных в Годовом отчете Компании (форма 20-F) за год, закончившийся 31 декабря 2021 года. См. пункт 3.D "Ключевая информация — Факторы риска — Риски, связанные с нашим бизнесом и отраслью — Санкции, введенные Соединенными Штатами, Европейским союзом, Великобританией и другими странами в ответ на геополитический кризис вокруг Украины, вероятно, окажут существенное негативное влияние на наш бизнес, финансовое положение и результаты операций, а также на стоимость и торговлю ADS" Годового отчета Компании за период, закончившийся 31 декабря 2021 года.

Озон Банк

31 марта 2022 года Озон Банк был исключен из Списка граждан особых категорий и запрещенных лиц ("Список SDN") Управлением по контролю за иностранными активами ("OFAC") Министерства финансов США. Более подробная информация доступна в пресс-релизах Компании от 31 марта 2022 года и 25 февраля 2022 года.

Конвертируемые облигации

Мы вступили в переговоры со специальным комитетом держателей Облигаций и их консультантами в связи с предлагаемой согласованной реструктуризацией нашей финансовой задолженности по Облигациям после "События Делистинга" и стремимся к заключению соглашения о моратории со значительным числом держателей Облигаций в ближайшей перспективе с целью продолжить переговоры и достигнуть договоренности о долгосрочной реструктуризации Облигаций в течение текущего финансового года.

После События Делистинга, раскрытого в пресс-релизе Компании от 9 марта 2022 года, группа держателей Облигаций сформировала "Cпециальный комитет держателей Облигаций" и назначила компанию Houlihan Lokey в качестве финансового консультанта, и компанию Akin Gump Strauss Hauer & Feld LLP — юридического консультанта для проведения организованных переговоров с Компанией для поиска справедливого и устойчивого решения для всех заинтересованных сторон. Мы приглашаем всех держателей облигаций, заинтересованных в том, чтобы присоединиться к Специальному комитету или скоординированным усилиям, направить запросы в Houlihan Lokey по адресу projectondohl@hl.com.

На дату публикации данного пресс-релиза значительная доля держателей Облигаций воспользовалась своей возможностью востребовать погашения Облигаций и имеет право получить сумму основного долга и накопленных процентов по Облигациям на дату погашения, которая наступает 31 мая 2022 года. В результате различных обстоятельств, включая ограничения в связи с недавно принятыми в России мерами по контролю и защите капитала, а также продолжающиеся многочисленные изменения положений регулирования, в настоящее время возможности перевода денежных средств на счет Компании от российских дочерних компаний ограничены. В связи с этим существует риск того, что на соответствующую дату у Компании не будет достаточной ликвидности для финансирования платежей, необходимых для выкупа Облигаций. Несвоевременная выплата сумм, причитающихся по погашению, в течение 14 календарных дней (т.е. к 14 июня 2022 года) приведет к событию дефолта в соответствии с условиями Облигаций и может привести к потенциальному перекрестному дефолту по другим обязательствам Группы. Если бы Группа предоставила Компании ликвидность, необходимую для финансирования досрочного погашения, такое погашение привело бы к значительному сокращению объема ликвидности, доступной для финансирования нашей деятельности, и оказало бы значительное влияние на нашу деятельность и перспективы роста.

Кроме того, 9 мая 2022 года компания BNY Mellon Corporate Trustee Services Limited (доверительный управляющий по Облигациям) уведомила Компанию о невозможности осуществления полномочий доверительного управляющего по Облигациям с 10 мая 2022 года в связи с рисками финансовой и уголовной ответственности, обусловленными принятием Европейским союзом Регламента Совета (ЕС) 2022/576 от 8 апреля 2022 года о внесении изменений в Регламент (ЕС) №833/2014 и о запрете на предоставление услуг траста в пользу российских физических и юридических лиц. В настоящее время Компания оценивает возможные последствия решения доверительного управляющего, в том числе в связи с продолжающимися переговорами со специальным комитетом держателей Облигаций.

________________________________________________________________________

Оговорка об ограничении ответственности

Настоящий пресс-релиз содержит заявления прогнозного характера по смыслу закона США от 1995 года "О реформе судопроизводства по частным ценным бумагам", которые отражают текущие взгляды Ozon Holdings PLC (Озон Холдингс ПиЭлСи) ("мы", "наш", "нас", "Ozon" или "Компания") в отношении будущих событий и финансовых показателей. Любые заявления, содержащиеся в настоящем пресс-релизе и не имеющие отношения к историческим событиям, являются заявлениями прогнозного характера.

Такие заявления прогнозного характера основаны на текущих ожиданиях менеджмента. Однако наш менеджмент не может предсказать все риски, а также оценить влияние всех факторов на наш бизнес или степень, в которой любой фактор или сочетание факторов могут привести к тому, что фактические результаты будут существенно отличаться от тех, которые содержатся в любых заявлениях прогнозного характера, которые мы можем сделать. Такие заявления не являются ни обязательствами, ни гарантиями, а связаны с известными и неизвестными рисками, неопределенностями, а также другими важными факторами и обстоятельствами, которые могут привести к тому, что фактические результаты, показатели или достижения Ozon будут существенно отличаться от ожиданий, прямо выраженных или подразумеваемых в заявлениях прогнозного характера, включая условия на рынках капитала США, негативные глобальные экономические условия, потенциальное негативное развитие пандемии COVID-19, геополитический кризис вокруг Украины, а также санкции и ответные правительственные меры, иные негативные изменения в бизнесе Ozon или неблагоприятные законодательные или регуляторные изменения. В результате чего мы предостерегаем вас не полагаться на заявления прогнозного характера, и мы распространяем данное предостережение на все такие заявления прогнозного характера. Пожалуйста, ознакомьтесь с нашим Годовым отчетом по форме 20-F за год, закончившийся 31 декабря 2021 г., и другими документами, поданными в SEC, в отношении факторов, которые могут привести к существенному отличию фактических результатов от тех, которые описаны в наших заявлениях прогнозного характера.

В результате настоящих и иных важных факторов фактические результаты могут существенно отличаться от тех, которые содержатся в любых заявлениях прогнозного характера, содержащихся в настоящем пресс-релизе. Любые такие заявления прогнозного характера представляют собой оценки менеджмента на дату настоящего пресс-релиза. Несмотря на то, что Ozon может обновить в будущем настоящие заявления прогнозного характера, Ozon отказывается от любых обязательств по обновлению таких заявлений, даже если в результате последующих событий его прогнозы изменятся. Не стоит полагаться на настоящие заявления прогнозного характера как на представляющие прогнозы Ozon на любую дату, следующую за датой настоящего пресс-релиза.

Данный пресс-релиз включает некоторые финансовые показатели, не представленные в соответствии с МСФО, включая, но не ограничиваясь, Маржинальный (убыток)/(доход) (Contribution (Loss)/(Profit)), Скорректированный показатель EBITDA (Adjusted EBITDA) и Свободный денежный поток (Free Cash Flow). Такие финансовые показатели не являются показателями финансовых результатов или ликвидности в соответствии с МСФО и могут не содержать параметры, которые являются существенными для понимания и оценки наших финансовых результатов. Следовательно, такие показатели не должны рассматриваться отдельно или в качестве альтернативы убыткам за отчетный период, операционному денежному потоку или другим показателям рентабельности, ликвидности или результатов деятельности в соответствии с МСФО.

Следует принимать во внимание, что представление Компанией таких показателей может быть несопоставимо с аналогично названными показателями, используемыми другими компаниями, которые могут определяться и рассчитываться по-другому. Для соотнесения конкретных показателей, которые не относятся к показателям МСФО, с наиболее сопоставимыми показателями по МСФО, смотрите раздел "Предоставление финансовой и иной информации".

Настоящий пресс-релиз включает квартальную информацию за три месяца, закончившихся 31 марта 2022 года и 2021 года. Квартальные результаты не были проверены аудиторами Компании.

Товарные знаки, используемые в настоящем пресс-релизе, являются собственностью их владельцев и используются только в справочных целях. Такое использование не должно толковаться как одобрение продуктов или услуг Компании.

Полная версия пресс-релиза доступна по ссылке.

Контакты

Связи с инвесторами

Мария Бераснева, Директор по связям с инвесторами, Ozon

ir@ozon.ru

Пресс-служба

Мария Заикина, Директор по связям с общественностью и индустрией, Ozon

pr@ozon.ru